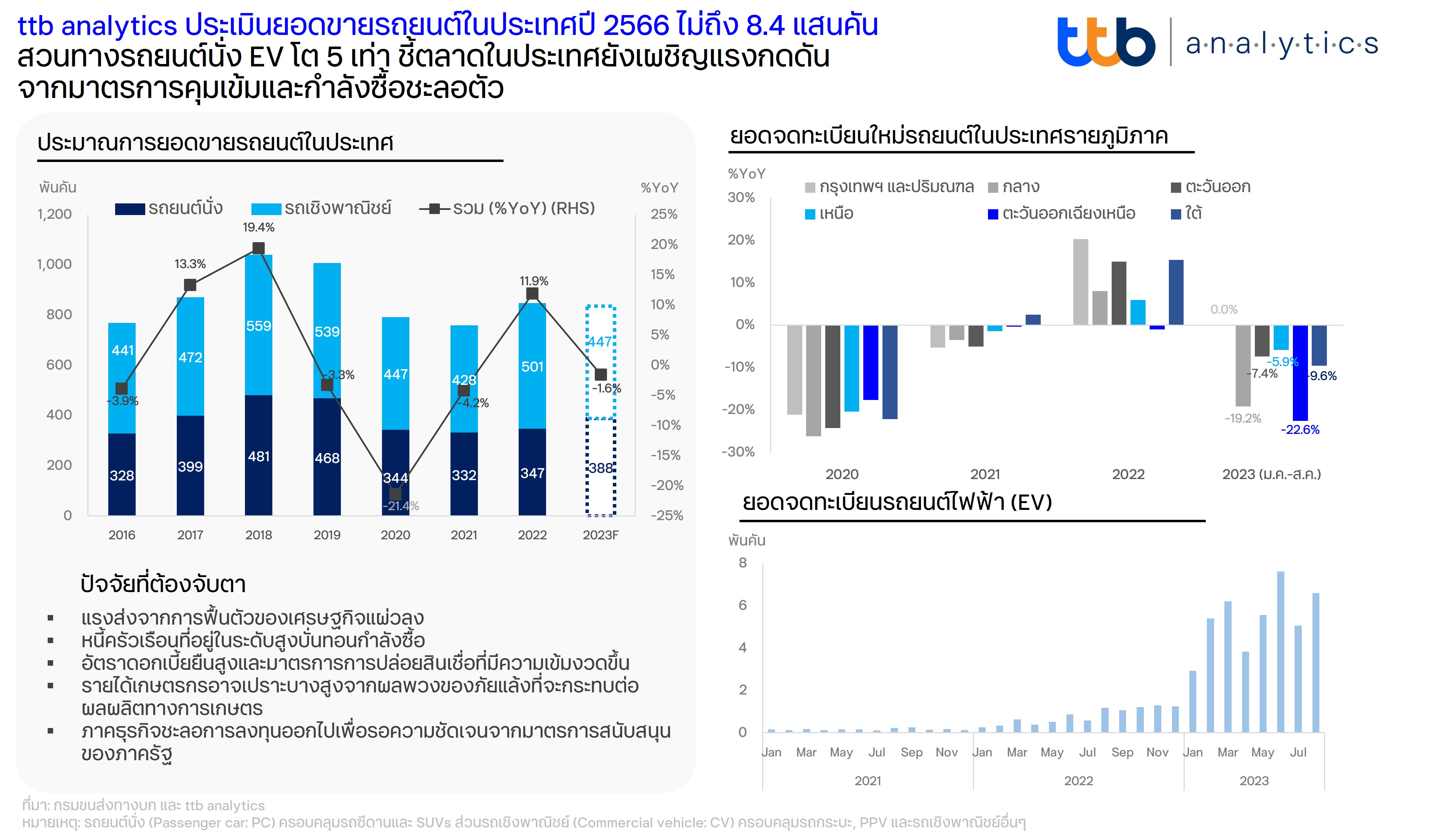

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินยอดขายรถยนต์ในประเทศปี 2566 อยู่ที่ 8.35 แสนคัน หรือ หดตัว 1.6% เมื่อเทียบกับปีก่อน โดยภาพรวมอุตสาหกรรมยานยนต์ไทยยังเผชิญแรงกดดันรอบด้านทั้งจากการฟื้นตัวของเศรษฐกิจที่แผ่วลงค่อนข้างเร็ว กำลังซื้ออ่อนแอจากหนี้ครัวเรือนสูง รายได้เกษตรกรเปราะบาง ตลอดจนการชะลอซื้อรถของภาคธุรกิจเพื่อรอความชัดเจนจากมาตรการรัฐ ขณะเดียวกันกับที่สถาบันการเงินก็เพิ่มความเข้มงวดในการปล่อยสินเชื่อเช่าซื้อรถ จากคุณภาพสินเชื่อเช่าซื้อที่มีแนวโน้มแย่ลง และต้นทุนการกู้ยืมที่เพิ่มสูงขึ้นตามวัฎจักรดอกเบี้ยที่ยังคงอยู่ในระดับสูงยาวนานเช่นนี้

มาตรการคุมเข้ม-กำลังซื้อหดหาย คาดยอดขายรถทั้งปีหดตัว 1.6%

ภาพรวมตลาดรถยนต์ในประเทศมีทิศทางซบเซาต่อเนื่อง เห็นได้จากตัวเลขยอดขายรถยนต์ในประเทศ 8 เดือนแรกของปี 2566 อยู่ที่ 524,784 คัน หรือหดตัว 6.2% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) และเป็นการหดตัวต่อเนื่องเป็นเดือนที่ 10 ซึ่งเมื่อพิจารณาลงลึกเป็นรายพื้นที่จากยอดจดทะเบียนใหม่ ก็พบว่า ตัวเลขรถยนต์ที่จดทะเบียนใหม่หดตัวในทุกภูมิภาค โดยเฉพาะภาคตะวันออกเฉียงเหนือที่หดตัวถึง 22.6%YoY รองลงมาคือ ภาคกลางและภาคใต้ที่หดตัว 19.2%YoY และ 9.6%YoY ตามลำดับ ยกเว้นกรุงเทพฯ และปริมณฑลที่มีทิศทางทรงตัว

ทั้งนี้ การชะลอตัวของยอดขายรถยนต์ในประเทศมาจากรถยนต์เชิงพาณิชย์เป็นหลัก โดยหดตัวสูงถึง 13.0%YoY เนื่องจากการฟื้นตัวทางเศรษฐกิจที่แผ่วกว่าที่คาด ทั้งจากภาคการผลิตที่ชะลอตัวลงตามทิศทางการส่งออกและการค้าโลก ขณะที่รายได้เกษตรกรก็ขยายตัวในอัตราชะลอลงจากดัชนีราคาสินค้าเกษตรหลักปรับตัวลงตามผลผลิตที่ทยอยออกสู่ตลาดเพิ่มมากขึ้น แต่ความต้องการยังทรงตัว ส่วนรายได้จากนักท่องเที่ยวต่างชาติก็ยังคงต่ำกว่าช่วงก่อนโควิดราว 30% ตามจำนวนต่างชาติเที่ยวไทยที่น้อยกว่าคาด อีกทั้งยังมีการใช้จ่ายต่อหัวที่ต่ำกว่าค่าเฉลี่ยในช่วงที่ผ่านมา แต่สำหรับยอดขายรถยนต์เชิงพาณิชย์ในกลุ่มรถกระบะและรถยนต์เอนกประสงค์ (PPV) ระดับพรีเมียมกลับยังขยายตัวได้ดีในเกือบทุกภูมิภาค

ส่วนยอดขายประเภทรถยนต์นั่งในประเทศยังขยายตัวได้ 3.4%YoY เนื่องจากยอดขายในกลุ่มนี้จะอ่อนไหวต่อภาพของเศรษฐกิจน้อยกว่ารถยนต์เชิงพาณิชย์ อีกทั้งยังได้กระแสความนิยมในรถยนต์ไฟฟ้า (EV) ที่ได้อานิสงส์จากมาตรการสนับสนุนด้านราคาของภาครัฐ ส่งผลให้ยอดขายรถยนต์ EV สะสมตั้งแต่ต้นปีสูงถึง 59,025 คัน หรือขยายตัวถึง 433.1%YoY และเริ่มกินส่วนแบ่งตลาดรถยนต์นั่งโดยรวมเพิ่มขึ้นจาก 3% ในปี 2565 เป็น 15-20% ในปัจจุบัน

แม้ยอดขายในประเทศโดยรวมหดตัวต่อเนื่อง แต่ยอดส่งออกกลับขยายตัวได้ดี ส่งผลให้ยอดผลิตรถยนต์ 8 เดือนแรกของปี 2566 เติบโต 3.1%YoY โดยสัดส่วนการผลิตรถยนต์เพื่อส่งออกเพิ่มขึ้นสูงสุดนับตั้งแต่ปี 2559 ที่ระดับ 59.2% สวนทางกับการผลิตเพื่อจำหน่ายในประเทศที่ลดลงเหลือ 40.8% ซึ่งก็สอดคล้องกับยอดขายในประเทศที่ชะลอตัวต่อเนื่อง โดยการผลิตรถยนต์เพื่อส่งออกในช่วงที่ผ่านมาอยู่ที่ 724,423 คัน หรือ ขยายตัวถึง 19.5%YoY จากการผลิตเพื่อส่งออกรถยนต์นั่งทั้งแบบเครื่องยนต์สันดาปภายใน (ICE) และ EV รวมไปถึงรถ PPV ที่เพิ่มขึ้นทั้งในตลาดเอเชีย ออสเตรเลียและโอเชียเนีย ตะวันออกกลาง รวมถึงสหภาพยุโรป เพื่อเร่งส่งมอบรถหลังเกิดปัญหาอุปทานชิ้นส่วนสำคัญชะงักงันจนทำให้การผลิตล่าช้า (Supply Lag) ในปีก่อนหน้า

ttb analytics ประเมินยอดขายรถยนต์ในประเทศปี 2566 จะอยู่ที่ 8.35 แสนคัน หรือ หดตัว 1.6%YoY แบ่งเป็นรถยนต์เชิงพาณิชย์ 4.47 แสนคัน หรือ หดตัว 10.8%YoY และรถยนต์นั่ง 3.88 แสนคัน ขยายตัว 11.5%YoY โดยอุตสาหกรรมยานยนต์ไทยยังเผชิญแรงกดดันอย่างต่อเนื่องจากการเพิ่มความเข้มงวดในการปล่อยสินเชื่อเช่าซื้อของสถาบันการเงิน ขณะที่การฟื้นตัวของเศรษฐกิจก็ส่งสัญญาณแผ่วลง กำลังซื้อในภาพรวมยังอ่อนแอจากหนี้ครัวเรือนที่อยู่ในระดับสูง ผลพวงจากปรากฎการณ์เอลนีโญที่จะกระทบต่อผลผลิตและรายได้เกษตรกร ตลอดจนการชะลอซื้อรถเพื่อการพาณิชย์ของภาคธุรกิจเพื่อรอความชัดเจนจากมาตรการสนับสนุนจากทางภาครัฐ

ชี้สินเชื่อเช่าซื้อปี 2566 มีทิศทางชะลอตัว แต่ยอดหนี้เสียเสี่ยงเพิ่มขึ้นอีกไม่ต่ำกว่า 2-3 พันล้านบาท

สำหรับภาพรวมยอดสินเชื่อคงค้างธุรกิจเช่าซื้อยานยนต์ของระบบธนาคารพาณิชย์ ณ สิ้นไตรมาสที่ 2 ของปี 2566 อยู่ที่ 1.18 ล้านล้านบาท ขยายตัว 1.6%YoY เร่งขึ้นจากไตรมาสก่อนหน้าเล็กน้อย ขณะที่คุณภาพสินเชื่อเช่าซื้อในภาพรวมมีทิศทางแย่ลง เห็นจากหนี้ที่ไม่ก่อให้เกิดรายได้หรือ NPLs ที่มีสัดส่วนถึง 2.05% ของสินเชื่อรวม หรือ 2.44 หมื่นล้านบาท เมื่อเทียบกับไตรมาสก่อนหน้าที่ 1.89% หรือ 2.25 หมื่นล้านบาท ขณะที่กลุ่มลูกหนี้ที่ค้างชำระค่างวดไม่เกิน 2 เดือน หรือ Stage 2 ก็เร่งขึ้นแตะ 14.39% หรือ 1.72 แสนล้านบาท เพิ่มขึ้นจากไตรมาสก่อนหน้าที่ 13.85% หรือ 1.64 แสนล้านบาท ซึ่งเป็นระดับที่สูงกว่าช่วงก่อนโควิด และเร่งขึ้นอย่างต่อเนื่องภายหลังจากมาตรการช่วยเหลือลูกหนี้ทยอยสิ้นสุดลง

ทั้งนี้ ttb analytics ประเมินว่าในปี 2566 ยอดสินเชื่อคงค้างธุรกิจเช่าซื้อของระบบธนาคารพาณิชย์มีแนวโน้มชะลอตัว เนื่องจากมาตรฐานการให้สินเชื่อเช่าซื้อรถยนต์ในช่วงที่เหลือของปียังเข้มงวดต่อเนื่อง จากความกังวลต่อความเสี่ยงด้านเครดิตของผู้กู้และความเสี่ยงของมูลค่าหลักทรัพย์ค้ำประกันจากอุปทานรถยนต์ในตลาดที่เพิ่มขึ้นอย่างรวดเร็ว รวมไปถึงคุณภาพสินเชื่อเช่าซื้อรถยนต์ที่คาดว่าจะด้อยลงต่อจากแนวโน้มที่ Stage 2 ในปัจจุบันจะไหลมาเป็น NPLs เพิ่มเติมอีกไม่ต่ำกว่า 2-3 พันล้านบาท อีกทั้งต้นทุนการกู้ยืมของสถาบันการเงินยังปรับตัวสูงขึ้นตามวัฎจักรดอกเบี้ยที่ยืนสูงในรอบ 9 ปี ส่งผลให้ธนาคารพาณิชย์จำเป็นต้องใช้ความระมัดระวังในการพิจารณาความสามารถในการชำระหนี้เป็นพิเศษ และเป็นผลให้อัตราการอนุมัติสินเชื่อมีแนวโน้มลดลงเช่นกัน